家族信託とは何か?遺言・成年後見との違いをわかりやすく解説

- 公開日:

- 更新日:

「もし親が認知症になったら、銀行預金は引き出せなくなるの?」――高齢の親を持つ私たち50代にとって、これは他人事ではありません。実は、認知症などで判断能力を失うと本人の預金口座が凍結され、不動産の売却もできなくなるといった「資産凍結」の問題が生じます。2025年には65歳以上の高齢者の5人に1人が認知症になるとも予測されており、多くの家庭でこの資産凍結リスクが深刻化すると考えられています。こうした認知症による資産凍結対策として近年注目されているのが「家族信託」という新しい財産管理の仕組みです。本記事では、家族信託の基本的な仕組みをわかりやすく説明し、遺言や成年後見制度との違い、そして家族信託が注目される背景について解説します。将来の相続対策や親の認知症への備えに役立つ基礎知識を、一緒に確認していきましょう。

家族信託とは(基本的な仕組み)

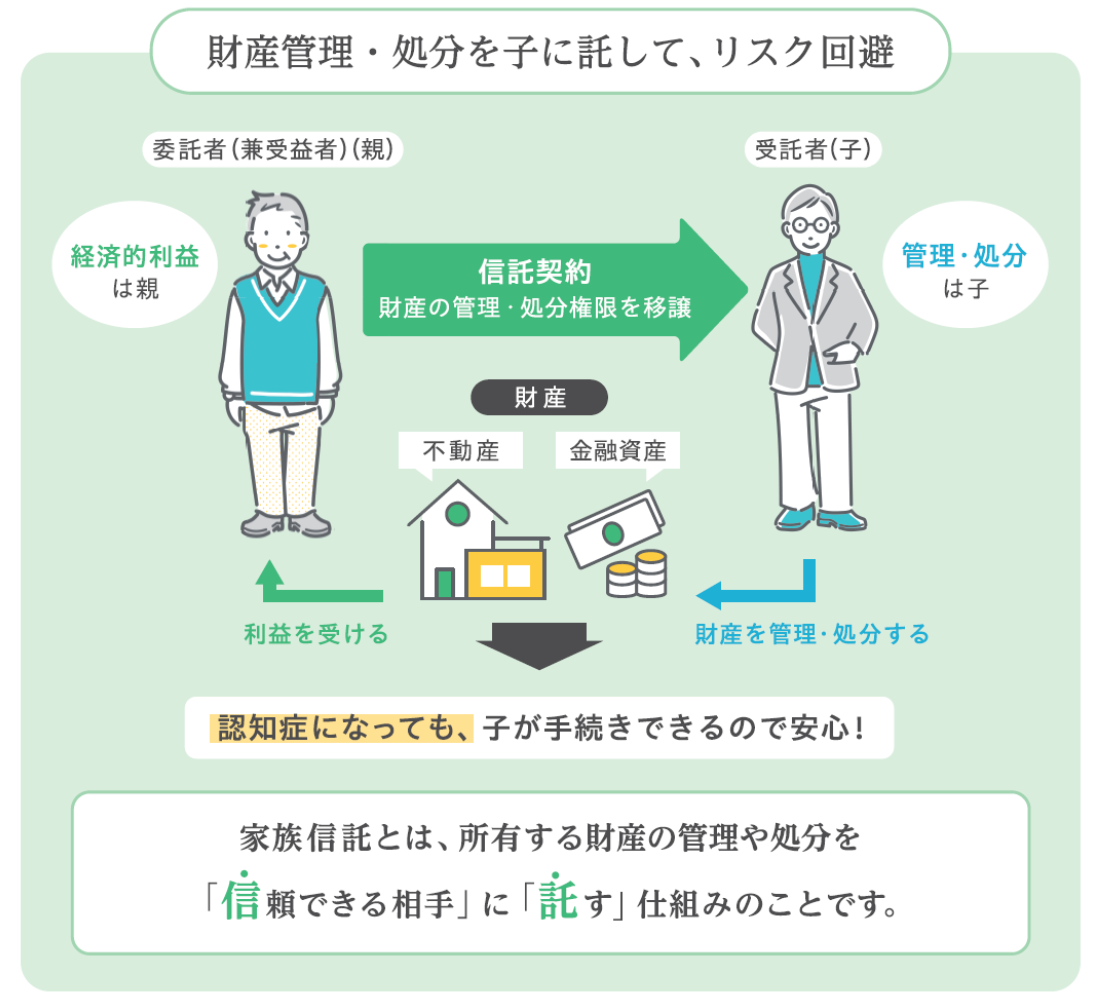

家族信託の基本的な仕組みのイメージ図

家族信託とは、親(委託者)が自分の財産の管理・処分権限を信頼できる子ども(受託者)に託す契約のことです。平たく言えば、「親が元気なうちに子に財産管理を任せる仕組み」を指します。例えば、親が所有する自宅や預貯金を家族信託契約によって子に託しておけば、将来親御さんが認知症になって判断能力を失っても、子がその財産を代理で管理・運用・処分できるようになります。契約上、親御さんは委託者(財産を託す人)となり、お子さんは受託者(財産を預かり管理する人)となって信託契約を結びます。そして親自身や指定した家族を受益者(財産の利益を受け取る人)として、子が管理した財産の利益を継続して受けられるようにするのが基本的な枠組みです。文字通り「家族に信じて託す」ことからこの名が付いた制度で、法律上は親族間で行う民事信託に分類されます。

家族信託を利用すると、親の財産の所有権自体は形式上いったん子に移りますが、契約で定めた目的に沿って子が管理・処分する義務を負います。つまり、親の財産を子に丸ごと「贈与してしまう」のではなく、管理処分する権利だけを託すイメージです。契約内容は家族ごとの事情に合わせて柔軟に設定でき、信託財産から生じる利益(収益)は引き続き親(受益者)のために使われます。例えば信託契約により、不動産や預金を子が管理・処分して得た資金を親の介護費や医療費に充てることも可能です。家族信託を結んでおけば、親の判断能力が低下しても銀行口座が凍結されずに済み、必要なときに子が資産を動かして介護費用などに充当できるという大きなメリットがあります。

ただし、家族信託の契約を結べるのはあくまで親御さんが元気で判断能力が十分あるうちに限られます。信託契約は本人の意思に基づく法律行為のため、認知症を発症して判断能力を欠いた状態では締結できません。したがって「親が認知症になってからでは遅い」のです。日頃から親とよく話し合い、将来に備えて早めに信託契約を結んでおくことが重要になります。また、家族間の契約とはいえ正式な契約書の作成や登記などの手続きを経る必要があり、公正証書による契約締結や信託専用口座の開設、不動産の名義変更(信託登記)など一定の手間と費用もかかります。こうした準備をきちんと行うことで、後述する遺言や成年後見制度にはない柔軟な財産管理・承継が可能になる点が家族信託の特徴です。

族信託と遺言・成年後見の違い

家族信託は財産の承継や管理という目的において遺言や成年後見制度と共通する部分がありますが、仕組みや効力が発生するタイミングがそれぞれ異なります。ここでは遺言と成年後見制度について、家族信託との主な違いを見てみましょう。

遺言との違い

遺言は基本的に遺言者の死亡後に効力を発するもので、生前に財産を託すことはできません。そのため、たとえ遺言書を書いておいても、本人が存命中に認知症になった場合には遺言の内容に沿って家族が財産を管理することはできず、認知症対策としては機能しないのです。これに対し家族信託は契約を結んだ時点から効力が生じ、本人が生きている間でも財産管理を子など受託者に任せることができます。例えば親が自宅や預金を家族信託で子に託しておけば、親が存命中に判断能力を失っても子が信託契約に従って財産を管理・処分できるため、資産凍結を防いでスムーズに介護資金などに充てられるわけです。また、遺言で指定できる財産承継先は原則として次の世代(子ども)までですが、家族信託を活用すれば孫の代など二次相続以降の承継先まであらかじめ決めておくことも可能です。たとえば「父が亡くなったら母へ、母が亡くなったら長男へ財産を承継させる」といったように、複数世代にわたる継承先まで指定できる点は遺言にはない家族信託独自の機能と言えます。

一方で、家族信託は一度契約を結ぶと内容の変更や撤回には原則として受託者との合意など手続きが必要になるため、後からの修正は遺言よりも手間がかかります(遺言書は遺言者本人の意思で何度でも書き直し可能です)。費用面でも、自筆証書遺言であればほとんどコストをかけずに作成できますが、家族信託は契約書作成の専門家報酬や公証役場の手数料、不動産の登記費用など一定の出費が生じます。これらの点も覚えておきたい違いです。

成年後見制度との違い

成年後見制度は、認知症などで本人の判断能力が低下した後に家庭裁判所に申し立てを行い、選ばれた成年後見人が本人に代わって財産管理や契約手続きを行う制度です。すでに判断能力が失われた場合でも利用できる公的なセーフティネットですが、裁判所が後見人の権限を監督・制約するため、財産の積極的な運用や処分には制限が多く柔軟性に欠ける面があります。後見人は本人の財産を守ることが主な役割のため、勝手な資産運用(例えばリスクの高い投資)や本人に不利益な処分はできず、必要な範囲でしか財産を動かせません。その点、家族信託であれば契約内容に沿って家族が財産を柔軟に管理・活用できるため、親が認知症になっても例えば自宅や土地を売却して介護資金に充てる、といった判断がスムーズに行えます。

また、成年後見制度では後見人に誰が選ばれるか最終的に裁判所の判断に委ねられます。親族が後見人になれない場合もあり得ますし、たとえ子が選任されたとしても家庭裁判所への定期報告義務や監督人(必要に応じて裁判所が選ぶ専門家)の関与など精神的・時間的な負担が大きいとの指摘もあります。家族信託であれば家庭裁判所の関与なく家族内で財産管理を完結できるため、こうした負担を軽減できるメリットがあります。費用面では、成年後見人を選任するための申立て費用や後見人への報酬(専門職後見人の場合は年間数十万円規模)など継続的なコストが発生しますが、家族信託の場合は契約書作成や登記にかかる初期費用が中心で、信託が始まってしまえば裁判所への報告費用等は生じません。総じて、家族信託は本人が元気なうちに備える事前対策、成年後見制度は判断能力低下後に利用する事後救済策という違いがあります。できれば事前に家族信託を検討しておくことで、後見の手間や資産凍結リスクを避けられる点が大きな違いと言えるでしょう。

家族信託が注目される背景

少子高齢化が進む日本において、家族信託はここ数年で急速に注目を集めるようになりました。その背景には主に高齢者の認知症増加による資産凍結リスクと、従来の制度(成年後見や遺言)だけでは十分に対応しきれない現状があります。

まず、高齢化と認知症患者の増加です。厚生労働省の推計によれば、日本の認知症患者数は2012年時点で約462万人、2025年には約700万人を超える見込みとされています。これは65歳以上の5人に1人が認知症になる計算であり、その保有資産が適切に管理されないまま凍結してしまうケースが社会問題化すると懸念されています。実際、金融機関では認知症の疑いがある高齢者の口座取引に厳格な制限をかける動きもあり、家族が困る事例が増えています。

さらに、従来の成年後見制度や遺言制度だけではこうした課題に十分応えられない現状も背景にあります。成年後見制度は前述の通り、柔軟な財産活用が難しく家族に心理的負担もかかります。一方、遺言書だけでは本人の生前の財産管理問題は解決できません。こうした制度の隙間を埋める形で誕生したのが家族信託であり、認知症による資産凍結リスクと相続対策を一体的にカバーできる点が評価されています。

また、家族信託の普及を後押しする動向として、信託の利用件数自体が増えていることも挙げられます。法務省の統計によれば、不動産の信託登記件数は年々増加傾向にあり、2023年には全国で2万件を超えて過去最多となりました。家族信託専門の相談窓口や士業事務所も各地で増え、世田谷区でも家族信託に詳しい司法書士・税理士が相談に乗る体制が整ってきています。このようにニーズの高まりに応じて制度利用の環境も整備されつつあることが、家族信託が注目されている背景にあるのです。

まとめ(家族信託を検討する際のポイント)

家族信託は、認知症による資産凍結を防ぎつつ財産を次世代へスムーズに引き継ぐことのできる有効な手段です。しかし、そのメリットを最大限活かすには早めの準備と適切な設計が欠かせません。最後に、家族信託を検討・活用する上で押さえておきたいポイントをまとめます。

- 早めの対策が肝心:家族信託は親御さんの判断能力がしっかりしているうちに契約を結ぶ必要があります。認知症発症後では利用できないため、元気なうちに備えておくことが何より重要です。親御さんと日頃からコミュニケーションを取り、将来について話し合う機会を持ちましょう。「まだ大丈夫」と先延ばしにせず、早め早めの対策を心掛けることが資産凍結リスクの回避につながります。

- 信頼できる受託者と適切な契約設計:家族信託では財産を託す受託者に大きな権限が与えられるため、家族内で十分な信頼関係が前提となります。また、信託契約の内容は柔軟に決められる反面、専門知識がないと適切な条項設計が難しい側面もあります。ケースによって最適なスキームが異なるため、「とりあえず組めば安心」というものではありません。どの資産を信託財産に組み入れるか、誰を受益者にするか、二次相続以降の承継先をどう定めるか等、ご家族の状況に合わせた綿密な設計が必要です。経験の浅い専門家による誤った提案や不適切な契約内容によるトラブルも起こり得るため、信託実務に詳しい専門家のサポートを受けながら慎重に進めることをおすすめします。

- 他制度との併用も検討:家族信託は万能ではなく、状況によっては遺言や後見等の他制度と併用・住み分けすることも大切です。例えば、信託でカバーしきれない事項(身上監護※の分野や、信託設定後に新たに発生した財産への対応など)は、遺言書や任意後見契約で補完するケースもあります。また、相続人が少なく資産も多くない場合は遺言だけで十分対応可能なこともあります。家族信託を検討する際は、自分たちの財産規模や家族構成、親御さんの意向などを総合的に踏まえ、最適な手段を選ぶことが重要です。

※身上監護…生活・介護や医療契約など、財産管理以外の高齢者本人の身の回りの保護・支援。

以上のポイントを踏まえれば、家族信託は高齢の親御さんの財産管理・相続対策として非常に有力な選択肢となります。専門家の協力を得ながら適切に活用できれば、親御さんに万が一のことがあっても財産が凍結されず、残されたご家族が安心して暮らせる未来を築く助けとなるでしょう。ぜひ早めに検討を始め、家族全員で話し合いながらベストな方法を探してみてください。

家族信託のご相談は世田谷区家族信託・相続の相談所へ

家族信託の基本や仕組み、遺言・成年後見制度との違いについてご紹介しました。世田谷区家族信託・相続の相談所では、家族信託を含む財産管理や相続対策について初回無料相談を承っております。専門の司法書士がご家族の状況に合わせて適切な制度選択や信託設計のアドバイスをいたします。世田谷区で家族信託をご検討の際は、お気軽に当相談所までお問い合わせください。